სესხებზე დამოკიდებულება იზრდება. როგორც ეროვნული ბანკის ანგარიშიდან ირკვევა, ერთ წელიწადში გაცემული კრედიტების მოცულობამ 42 მილიარდ ლარს გადააჭარბა, რაც საკმაოდ მაღალი მაჩვენებელია და არ არის გამორიცხული, მომხმარებლებს სერიოზული პრობლემა შეუქმნას. ხალხს განკარგვადი შემოსავალი არ აქვს და დიდია რისკი, რომ დაუბრუნებელი კრედიტების მოცულობა კიდევ უფრო გაიზარდოს.

ეროვნული ბანკის ინფორმაციით, 2022 წლის ივლისში, გაცვლითი კურსის ეფექტის გამორიცხვით, სესხები წლიურად 16.3%-ით გაიზარდა და 42.1 მლრდ ლარი შეადგინა.

„ლარით დაკრედიტება წლიურად 20.0%-ით გაიზარდა და მთლიანი სესხების ზრდაში 9.5 პროცენტული წვლილი შეიტანა. 2022 წლის ივლისში გაცვლითი კურსის ეფექტის გამორიცხვით, უცხოური ვალუტის სესხებმა წლიურად 12.96%-ით მოიმატა და მთლიანი სესხების ზრდაში 6.8 პროცენტული წვლილი შეიტანა. დაკრედიტების შენელება, ძირითადად, ბიზნეს სესხებისა და სამომხმარებლო სესხების ზრდის ტემპის კლებამ განაპირობა“, - აღნიშნულია მიმოხილვაში.

ტენდენცია იმდენად მზარდია, თუკი ამ პროცესის პარალელურად შემოსავლები არ მოიმატებს და დასაქმების სტრუქტურა არ გაუმჯობესდება, შესაძლოა, მოსახლეობა ვალაუვალი გახდეს, რის პრობლემაც წლების წინ იყო და მდგომარეობის გამოსწორებას რეგულაციების გამკაცრება დასჭირდა.

არასახარბიელო ვითარებას ადასტურებს სტატისტიკაც - საქართველოში მსესხებლების 11,5%-ს ვადაგადაცილება უფიქსირდება.

„კრედიტინფოს“ 2022 წლის ივლისის სტატისტიკის მიხედვით, 30 დღიდან 3 წლამდე ვადაგადაცილება, 217 831 მსესხებელს უფიქსირდება, კონტრაქტების რაოდენობა კი 408 563 -ს შეადგენს. საერთო ჯამში, ივლისის მდგომარეობით, საქართველოში საფინანსო სექტორის ვალი 1 890 970 ადამიანს აქვს, ჯამში 34 003 103 857 ლარის მოცულობის.

აღსანიშნავია, რომ მსესხებლების 84,5% საბანკო სექტორზე მოდის, კერძოდ, ივლისის მდგომარეობით, ბანკებიდან 30 918 299 899 ლარის მოცულობის კრედიტი სულ 1 597 259 მსესხებელს აქვს აღებული.

ამასთან, სებ-ის მიერ სხვა რეგულირებადი საფინანსო ინსტიტუტების (მიკროსაფინანსო, სესხის გამცემი სუბიექტი) კრედიტორი 692 057 ადამიანია, გაცემული სესხების მოცულობა კი 2 656 035 815 ლარს შეადგენს. კიდევ 21 552 ადამიანს კი, ჯამში, 428 768 143 ლარის სესხი აღებული აქვს სალიზინგო, სამშენებლო და სხვა ტიპის კომპანიისგან.

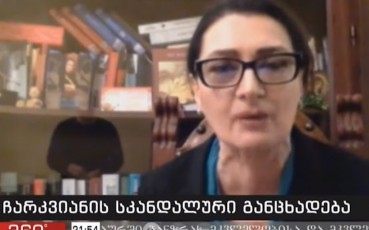

საბანკო სფეროს ექსპერტი ლია ელიავა აცხადებს, რომ 2-3 წელიწადში საქართველოს მოსახლეობა შეიძლება ვალაუვალი გახდეს და მივიღოთ იმაზე მწვავე მდგომარეობა, ვიდრე რამდენიმე წლის წინ იყო.

„სესხების საპროცენტო განაკვეთების ზრდა გამოწვეულია ეროვნული ბანკის მიერ რეფინანსირების საკმაოდ მაღალი საპროცენტო განაკვეთებით, რამაც იქონია სესხებზე გავლენა. მეორე მთავარი პრობლემა ინფლაციაა. კომერციული ბანკები ყოველთვის ცდილობენ დაიცვან სესხები ინფლაციური პროცესისგან და ზრდიან საპროცენტო განაკვეთებს.

ვხედავთ, რომ ეკონომიკის შთამბეჭდავი ზრდის მიუხედავად, შემოსავლები არ იზრდება, ხალხს უნდა ნორმალური ცხოვრება და შესაბამისად, სესხის აღებას ცდილობს. სამწუხაროდ, ფულის დეფიციტია, არ აქვს ხალხს განკარგვადი შემოსავალი. დიდი რისკია, რომ დაუბრუნებელი კრედიტების მოცულობა კიდევ გაიზარდოს, რაც გამოიწვევს უძრავი ქონების დაკარგვის საკმაოდ მაღალ მაჩვენებელს“, - განაცხადა ელიავამ.

როგორც ექსპერტმა დასძინა, თუკი გადახდის პრობლემა გაჩნდება, გადაუხდელობის გამო ადამიანები დაკარგავენ ბიზნესებს, რომლებიც კომერციული ბანკების სკაუთრებაში გადავა, ასევე უძრავ ქონებასაც.

![ალგეთის ეროვნულ პარკში კეთილშობილი კავკასიური ირმების პოპულაცია იზრდება [ვიდეო]](https://for.ge/uploads/images/thumbs/1757235166_307235.jpg)

თქვენი წარმატებული ბიზნესმენების სტომაქები ასტრალში გავარდნილი ფასებით ვერ დაძღა და პენსიონერები როგორ გაძღებიან დახლების თვალიერებით?